Wie stark hat die Pandemie die Bau- und Bauzuliefererindustrie – und damit auch die Elektrobranche – bis dato tatsächlich erwischt? Wie haben Hersteller und Handel auf unerwartete Herausforderungen reagiert und welche strategischen Überlegungen haben sie daraus abgeleitet? Welche Veränderungen und Erwartungen prägen die Zukunft? Konkrete Antworten von Unternehmern und Entscheidern der Branche liefert jetzt die gewerkübergreifende Studie „Corona – und dann?“, die Dr. Wieselhuber & Partner (W&P) zusammen mit der ElektroWirtschaft durchgeführt hat.

Blick nach vorn: Verhalten positiv

Insgesamt 52 Unternehmen und Führungskräfte aus Bauzulieferindustrie und Handel nahmen zwischen dem 17. September und dem 15. Oktober 2020 an der Befragung teil und teilten Informationen, aus denen sich ein aktuelles Stimmungsbild ableiten lässt. Grundlegend zeigt sich: Bisher sind die Studienteilnehmer von der Corona-Krise deutlich weniger als von der Finanzkrise 2009/ 2010 beeinträchtigt. So sahen sich in der Finanzkrise 38 Prozent der Unternehmen stark betroffen – zum Zeitpunkt der Umfrage waren es nur 18 Prozent. Veränderungen im Auftragseingang verzeichneten nur 20 Prozent stark, 69 Prozent wenig und elf Prozent überhaupt nicht – kein einziges Unternehmen gab an, sehr stark darunter zu leiden. Dieses Bild spiegelt die verhalten positive Lage der Branche wider, denn: Größere Baustopps blieben bis dato noch aus, die Nachfrage ist sowohl im Neubau als auch im Bereich der Renovierung intakt. Im Ausblick auf die nächsten zwölf bis 18 Monate erwarten fast die Hälfte der Umfrageteilnehmer im deutschen Markt ein Umsatzwachstum von bis zu fünf Prozent; 18 Prozent der Teilnehmer sogar ein starkes Umsatzwachstum (> fünf Prozent). Nur 13 Prozent sehen eine rückläufige und zehn Prozent eine stark rückläufige Umsatzentwicklung. Die Umsatzerwartung für Märkte wie Österreich, die Schweiz und Benelux ist ähnlich positiv wie für Deutschland gelagert. Weniger optimistisch ist die Erwartung für Länder wie UK, Italien, Spanien und Frankreich.

Digitalisierung bekommt Rückenwind

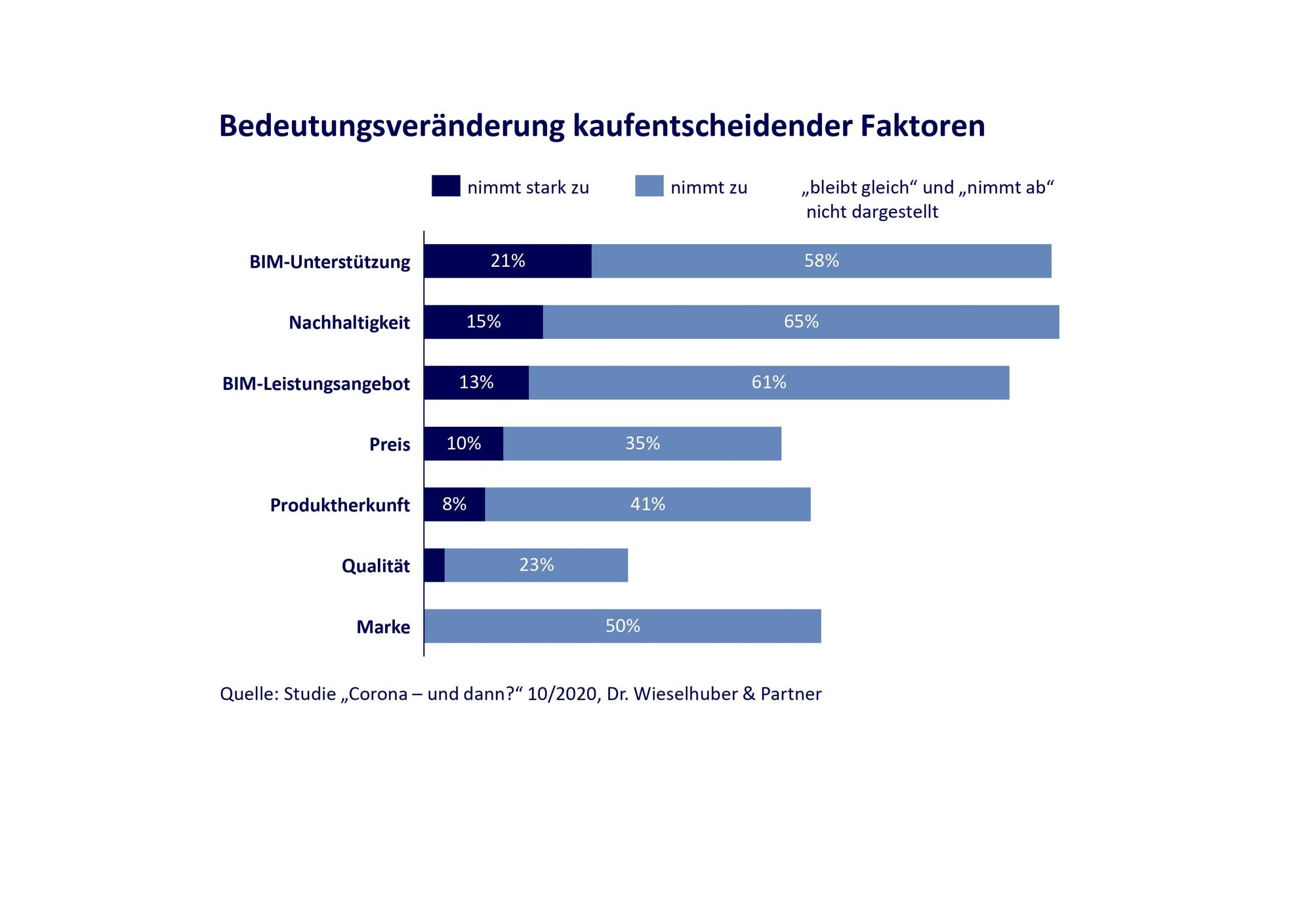

Dennoch sollten Unternehmen gerade jetzt ansetzen, durch Marktanteilsgewinn und saubere Segmentierung, fokussierte Zielgruppenstrategien und systematische Vertriebssteuerung. Bei diesem „Restart“ der Marktbearbeitung sollten sich die Unternehmen an den erwarteten Veränderungen im Hinblick auf die kaufentscheidenden Faktoren bei den Entscheidern orientieren (Abbildung 1). Zukünftig gewinnen insbesondere die Themen BIM-Leistungen und -Unterstützung sowie der Aspekt Nachhaltigkeit besonders an Bedeutung. Eine durchdachte, in die Marktbearbeitung und interne Prozesse sauber integrierte BIM-Strategie wird für Hersteller und Handel zunehmend zu einem Differenzierungs- und Erfolgshebel.

Digitalisierung ist jedoch nicht nur BIM. Sie umfasst auch die wichtige, effizienzsteigernde digitale Vernetzung mit den Handelspartnern sowie die digitale Ausgestaltung von Marketing und Vertrieb (siehe Abbildung 2). Die gegenwärtige Krise hat gleichsam das „Digitale Mindset“ fünf Jahre in die Zukunft katapultiert: Es ist selbstverständlich geworden, im Vertrieb digital zu agieren. Entsprechend gaben 69 Prozent der Unternehmen an, keine oder nur geringe Engpässe beim vertrieblichen Zugang zum Handwerk erlebt zu haben. Hingegen schmerzt der Wegfall der wichtigen Branchenmessen sehr – fast 80 Prozent berichten hier von mittleren und massiven Engpässen in der Marktbearbeitung.

Wenig „Knirschen“ in der europäischen Supply Chain

Mittlere und massive Engpässe in der Supply Chain durch europäischen Lieferanten nannten nur elf Prozent, bei asiatischen Lieferanten lag dieser Wert jedoch bei 21 Prozent. Gestaltungsaspekte wie Versorgungssicherheit, Flexibilität und Kosteneffizienz in der Supply Chain sind für über ein Viertel der teilnehmenden Unternehmen zukünftig „viel wichtiger“.

Krisenmanagement: Gut gelaufen

Wie sah das kurzfristige Krisenmanagement der Unternehmen aus? Besonnen und positiv lässt sich die Reaktion der Unternehmen beschreiben: Als kurzfristige Reaktion auf die Krise haben Unternehmen nur selten Mitarbeiter entlassen. Nur gut die Hälfte nutzte Kurzarbeitergeld, dagegen reduzierten 60 Prozent der Unternehmen kurzfristig ihre Ausgaben in mittlerem oder starkem Umfang. Eine weitere unmittelbare Reaktion auf die neuen Vorzeichen ist die deutliche Forcierung der Digitalisierung des Vertriebs sowie Ausbau des Digital Commerce. Zugleich sehen die Hälfte der Unternehmen im Vertriebsaußendienst die höchsten Potenziale zur Kostensenkung bzw. Effizienzsteigerung. So versteht auch der Großteil der Befragten (89 Prozent) die Durchdringung in bestehenden Märkten als wichtige oder sehr wichtige Wachstumsquelle – neben u.a. Neuprodukten, BIM-Kompetenz, Services und Dienstleistungen.

Und wie geht es weiter?

Im Ausblick auf die weitere Umsatzentwicklung der Branche im deutschen Markt zeichnet sich über alle Marktsegmente hinweg ein sehr positives Bild: Niemand geht von einer negativen Entwicklung aus, überwiegend wird ein Wachstum von bis zu fünf Prozent erwartet, circa ein Drittel erwartet sogar ein Wachstum bis zu zehn Prozent. Doch: Ein erneuter Lockdown oder gar großflächige Beschränkungen auf Baustellen würden dieses Bild zügig eintrüben. Umso mehr lohnt jetzt eine intensive Auseinandersetzung mit Themen, die „den Laden“ auch unter negativen Vorzeichen am Laufen halten: eine durchdachte, in Marktbearbeitung und interne Prozesse sauber integrierte BIM-Strategie sowie eine zielgruppenorientierte Marktbearbeitung und Steigerung der Vertriebsperformance.