Die Geopolitik machte im Frühjahr 2022 den Konjunkturerwartungen einen herben Strich durch die Rechnung. Dank der Aussicht auf ein Abklingen der Corona-Pandemie standen zunächst alle Zeichen auf Erholung. Doch jetzt herrscht schon wieder der Krisen-Modus vor. So könnte man die Ergebnisse des 21. Deloitte CFO Survey zusammenfassen, in dem deutsche CFOs Einblicke in ihre aktuellen Einschätzungen geben. Damit liegt gegenüber dem letzten Survey vom Herbst 2021 ein markanter Einbruch der Stimmungslage vor.

Schlechte Aussichten, hohe Risiken

Die derzeitige konjunkturelle Lage wird zwar von 44 Prozent der Studienteilnehmer noch als positiv und von 38 Prozent als neutral bewertet. Das ist aber eine Momentaufnahme, denn mehr als die Hälfte der Befragten konstatiert eine Verschlechterung sowohl der Konjunkturerwartungen als auch ihrer geschäftlichen Aussichten im Verlauf der letzten drei Monate. Dieser negative Trend ist beispielsweise besonders deutlich in der Autoindustrie, aber auch im Maschinenbau und in der Konsumgüterindustrie ausgeprägt.

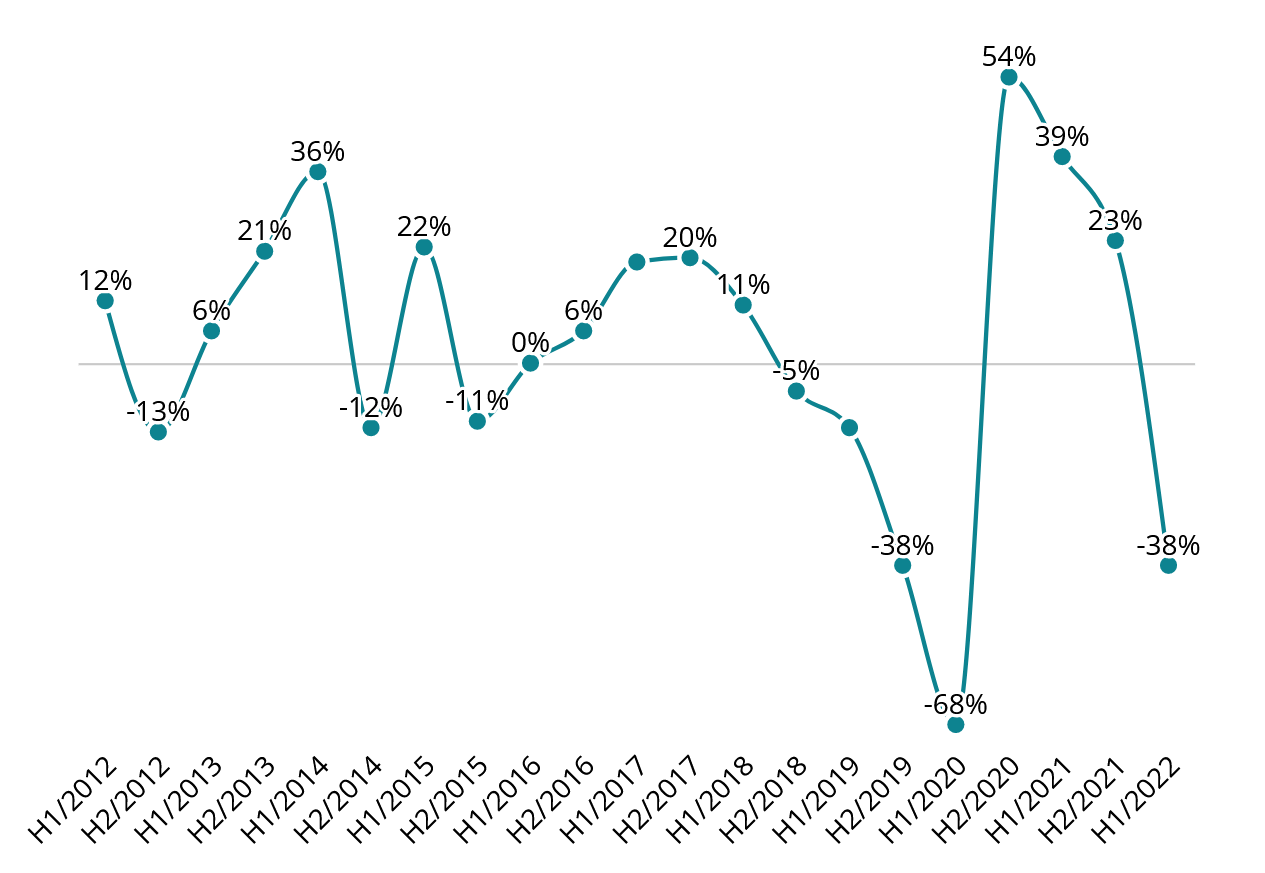

Geschäftsaussichten

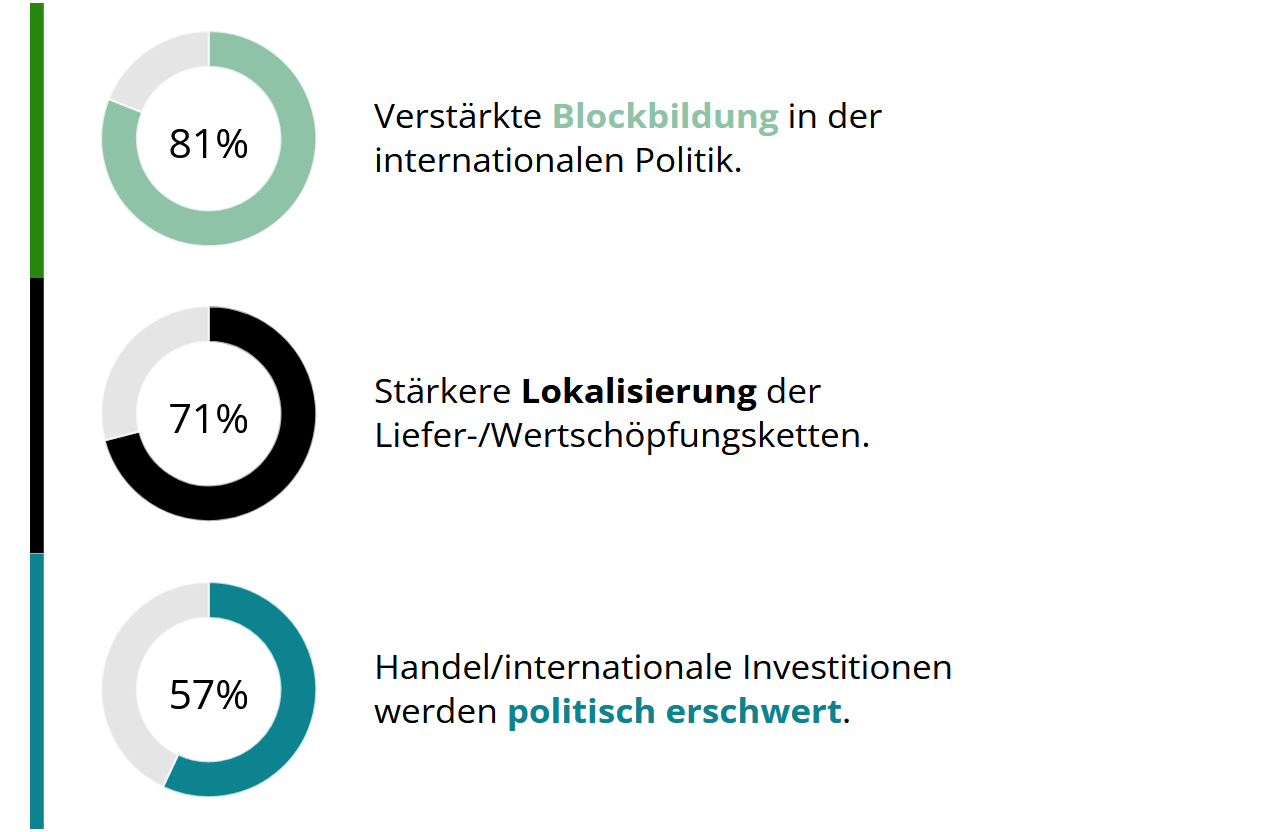

Dazu kommen massiv erhöhte Inflationserwartungen der CFOs von durchschnittlich 6,1 Prozent für die nächsten 12 Monate. In der Folge sinkt auch die Bereitschaft der Unternehmen zu Investitionen und Einstellungen. Es ist dabei kein Wunder, dass unter den wichtigsten Risiken die Geopolitik auf Platz 1 gerückt ist, zusammen mit den – auch bedingt durch den Krieg in der Ukraine und die gegen Russland und seine Verbündeten gerichteten Sanktionen – stark steigenden Energiekosten (je 77 Prozent). Auf der Rangliste der wichtigsten Risiken folgen steigende Rohstoffkosten (71 Prozent) und Fachkräftemangel (66 Prozent). Mit einer zukünftig verstärkten Blockbildung, die den internationalen Handel langfristig bremsen könnte, rechnen 80 Prozent der befragten CFOs. Eine detaillierte Analyse der Studienergebnisse zu den Geschäftsaussichten der CFOs und ihrer Einschätzung der Risiken lesen Sie im Economic Trend Briefing zum CFO Survey Frühjahr 2022.

Langfristige Folgen des Ukraine Kriegs

Lieferketten im Fokus

Von Chip-Krise bis hin zu Logistik-Problemen: Die globalen Lieferketten standen schon vor dem Krieg in der Ukraine unter Druck. Dies hat sich nun noch deutlich verschärft. Ein Fünftel der Studienteilnehmer gibt eine starke Betroffenheit von Lieferkettenproblemen an, 38 Prozent eine mäßige. Gefragt wurde auch, welche Schwierigkeiten den Unternehmen hier konkret zu schaffen machen. Zu den hohen Transportkosten sowie den höheren Preisen für Rohstoffe und Vorprodukte (jeweils 45 Prozent) kommen nun auch verstärkt Engpässe bei Zwischenprodukten, die nicht rechtzeitig geliefert werden (18 Prozent). Für neun Prozent der Unternehmen sind sie sogar überhaupt nicht verfügbar. Je nach Branche stellt sich die Lage noch differenzierter und teils erheblich problematischer dar. So leidet der Automotive-Bereich besonders stark unter den Rohstoffpreisen (75 Prozent) und Problemen bei der rechtzeitigen Lieferung der Zwischenprodukte (45 Prozent). Im Handel stehen die Transportkosten im Vordergrund (75 Prozent), gefolgt von höheren Preisen für Rohstoffe und Zwischenprodukte (55 Prozent).

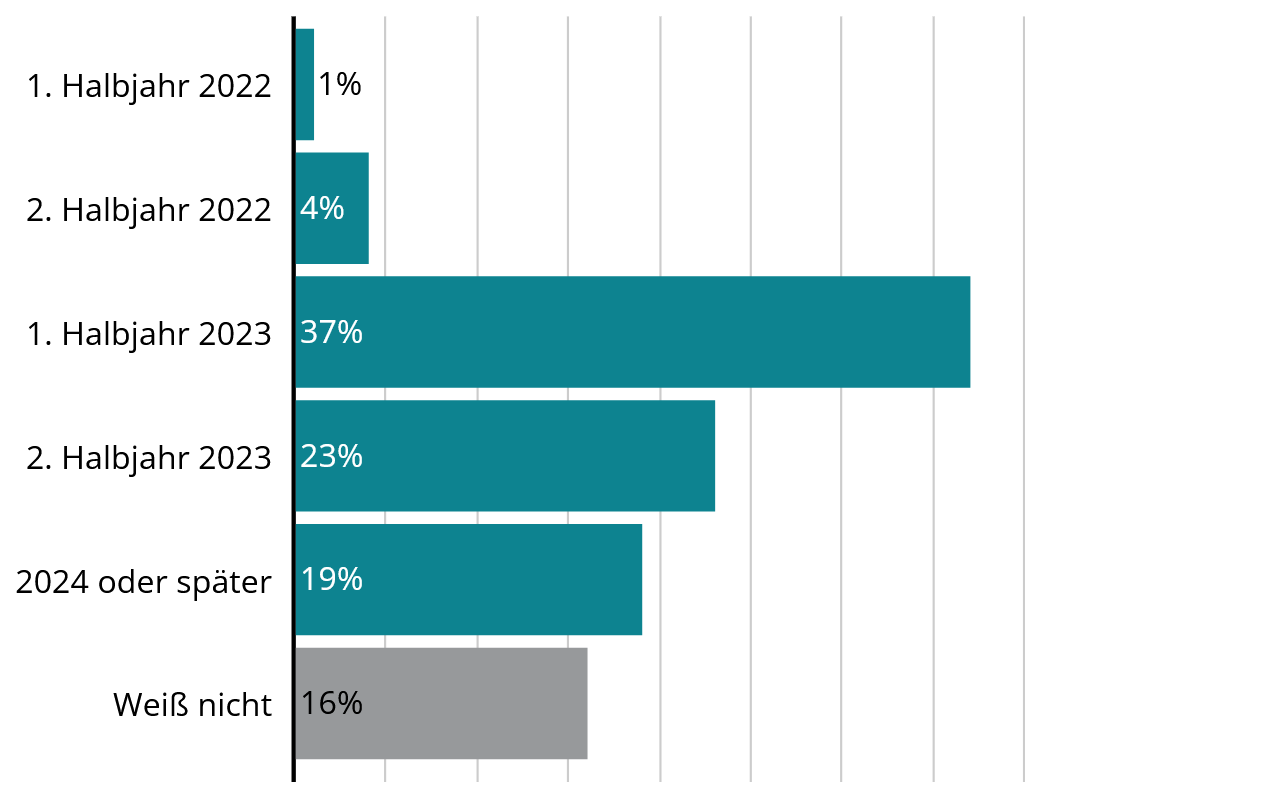

Die CFOs wurden auch dazu befragt, mit welchen Maßnahmen die Unternehmen versuchen, die Störungen der Lieferketten zu kompensieren oder zu beheben. 52 Prozent geben an, dass sie mit einer Diversifizierung des Liefernetzwerks (Lieferanten und Vertriebswege) reagieren. 48 Prozent kooperieren intensiver mit Partnern und Lieferanten. Die Erhöhung der Lagerbestände für Teile und Zubehör folgt mit 47 Prozent, im Maschinenbau gehen sogar 77 Prozent der Unternehmen diesen Weg. Weitere Maßnahmen sind Stress- bzw.- Szenario-Tests (38 Prozent aller Teilnehmer), verstärkte lokale Beschaffung (27 Prozent) und ein verstärkter Einsatz digitaler Planungswerkzeuge (16 Prozent). Eine Re-Evaluierung oder Verlagerung von Produktionsstandorten beabsichtigen insgesamt nur 13 Prozent der Befragten, in der Industrie ist der Anteil aber deutlich höher (Autoindustrie: 50 Prozent). Trotz dieser Bemühungen sehen die meisten Befragten mittelfristig kein Licht am Ende des Tunnels. Nur fünf Prozent der CFOs geben an, dass sich die Lieferketten ihrer Unternehmen voraussichtlich bis Jahresende normalisieren werden. Für 2023 rechnen damit jedoch immerhin 60 Prozent der Unternehmen.

Normalisierung der Lieferketten

Anpassung der Unternehmenssteuerung

Sowohl die Konjunkturerwartungen als auch die Geschäftsaussichten sind derzeit von extremer Unsicherheit geprägt. Das macht es für Unternehmen nötig, flexibler zu agieren – auch was Planung und Steuerung angeht. Deshalb untersucht die Studie in einem Schwerpunkt, ob die Teilnehmer Anpassungen bei der Unternehmenssteuerung ins Auge fassen. Hier erweist sich denn auch im Ergebnis, dass das klassische Jahresbudget angesichts dynamischer Veränderungen im Unternehmensumfeld als nicht mehr angemessen für Steuerung und Planung betrachtet wird. 52 Prozent der Befragten stimmen dieser Aussage „eher“ oder „voll“ zu.

Als Maßnahmen zur Verbesserung greifen 41 Prozent zu strukturellen Änderungen der Prozesse und Budgetierungsansätze, 21 Prozent setzen auf Analytics und 18 Prozent nutzen neuen Tools. Den Detaillierungsgrad will die Mehrheit aber nicht verändern (57 Prozent). 25 Prozent planen mehr Aggregation, 18 Prozent dagegen mehr Detailtiefe. Wenig Veränderungen sind auch bei der variablen Managementvergütung beabsichtigt. Die Orientierung an absoluten internen Zielen wie dem EBITDA ist aktuell weiterhin vorherrschend (87 Prozent), allerdings kommen verstärkt weitere Bereiche dazu, wie etwa relative interne Ziele sowie insbesondere softe Faktoren, deren Bedeutung in Zukunft noch wachsen wird. Ähnlich sieht es auch bei der Frage nach einer Entkoppelung des Zielsystems der Führungskräfte vom Budget aus: Nur insgesamt 14 Prozent der Unternehmen sind aktuell im Begriff, eine Anpassung an die unterjährige Marktentwicklung vorzunehmen.

Laden Sie hier den vollständigen CFO Survey Frühjahr 2022 mit allen ausführlichen Daten zur aktuellen Sicht der deutschen Finanzvorstände herunter.